Законодательство предусматривает несколько случаев, когда можно вернуть удержанный НДФЛ:

Содержание

Основания для возврата подоходного налога

- Имущественный налоговый вычет при покупке жилья

- Социальные вычеты (лечение, обучение, пенсионные взносы)

- Инвестиционные вычеты по ИИС

- Профессиональные вычеты для ИП и частных практиков

- Стандартные вычеты на детей

Пошаговая процедура возврата НДФЛ

- Подготовьте необходимые документы (договоры, платежные документы)

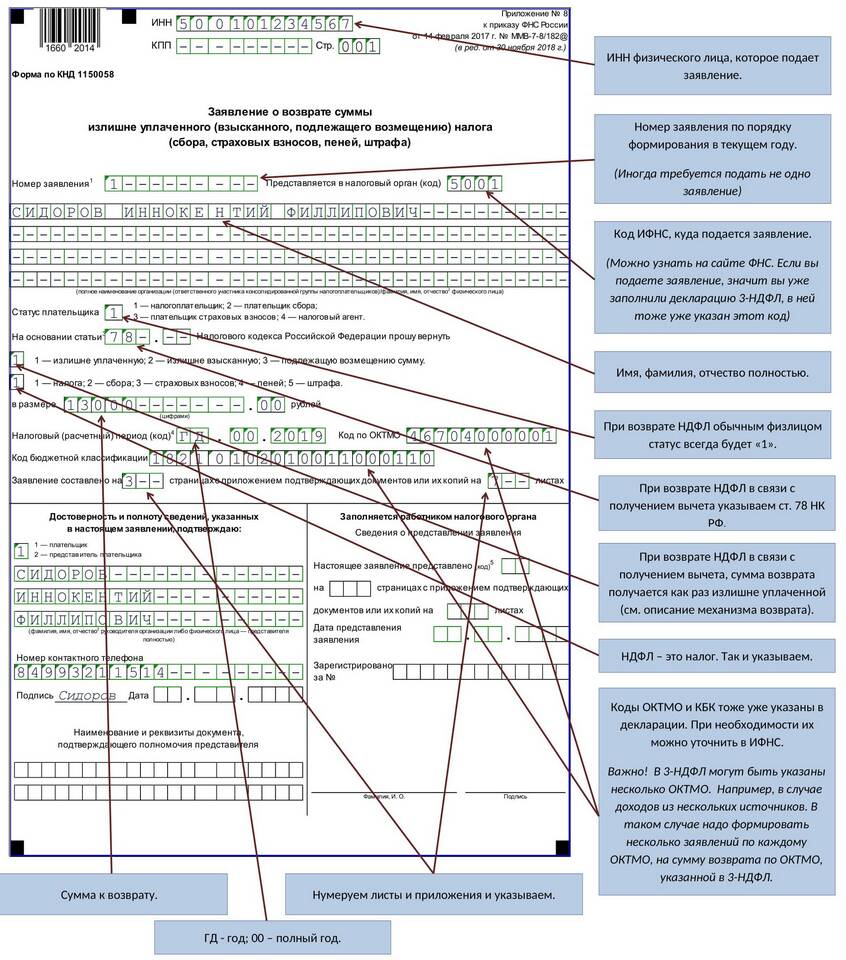

- Заполните декларацию 3-НДФЛ

- Подайте заявление в налоговую инспекцию

- Дождитесь камеральной проверки (до 3 месяцев)

- Получите деньги на банковский счет

Размеры налоговых вычетов

| Вид вычета | Максимальная сумма | Возврат НДФЛ |

| Покупка жилья | 2,000,000 руб. | До 260,000 руб. |

| Лечение | 120,000 руб. | До 15,600 руб. |

| Обучение ребенка | 50,000 руб. | До 6,500 руб. |

| Вычет на детей | 1,800-12,000 руб. в месяц | 234-1,560 руб. в месяц |

Способы подачи документов

- Лично в налоговой инспекции

- Через личный кабинет на сайте ФНС

- Через портал Госуслуги

- Почтой с описью вложения

- Через МФЦ

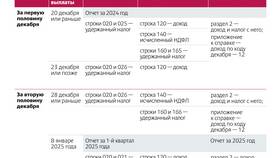

Сроки возврата НДФЛ

| Действие | Срок |

| Подача декларации | В любое время года |

| Камеральная проверка | До 3 месяцев |

| Перечисление денег | До 1 месяца после проверки |

| Срок давности | 3 года с момента уплаты НДФЛ |

Важная информация

Для получения вычета через работодателя необходимо представить в бухгалтерию уведомление из налоговой. В этом случае НДФЛ не будет удерживаться из зарплаты до исчерпания суммы вычета.